ドルコスト平均法とは?実践に役立つ基礎知識やデメリットを確認

公開日: 最終更新日:

※この記事は2022年11月9日時点の内容となります。最新のNISAに関してはこちらの記事をご参照ください。

ドルコスト平均法とは、資産形成のため長期で投資をする際に役立つ手法です。具体的にどのような特徴があるのでしょうか?メリット・デメリットと合わせ、つみたてNISAやiDeCoといった、ドルコスト平均法を実践できる方法も紹介します。

コンテンツ

資産運用に役立つドルコスト平均法とは?

これから投資を始めるなら、ドルコスト平均法について知っておくとよいでしょう。基本的な知識を押さえておくことで、長期的な資産形成に役立ちます。

投資商品を毎月一定金額ずつ購入する方法

株式や債券・投資信託などの金融商品は、価格が変動するのが特徴です。価格が安いときに購入し高いときに売却すれば利益を得られますが、タイミングを見誤れば大きな損失が出る可能性もあります。

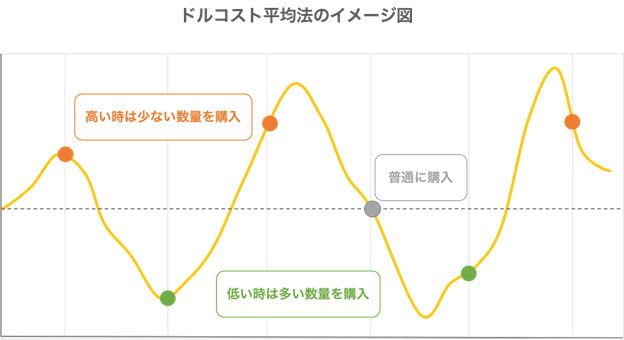

そこで活用したいのが『ドルコスト平均法』です。金融商品を定期的に同じ金額ずつ買い増していく方法で、時間を分散することでリスクを低く抑えられます。

例えば毎月決まった日に1万円ずつ投資信託を購入すれば、ドルコスト平均法の実践が可能です。

この場合、投資する額が一定のため、価格が高い時は少ない口数(投資信託の数量)しか購入できず、価格が低い時は多い口数を購入でき、長期的には平均購入コストを抑えることができます。

長期投資で時間を味方につけられる

長い期間をかけて定期的に少しずつ投資するドルコスト平均法は、時間を味方につけて資産形成を行う手法とも言えます。投資の運用成績は、期間が短いほど利益が出たときと損失が出たときの差が大きくなる傾向があり、安定しません。

一方10~20年かけてコツコツ行う長期投資では、運用成績が安定しやすくなります。

加えて『複利効果』を活用できるのも特徴です。投資によって得られた利益を元本に含め再投資すると、複利効果により多くの利益を得られます。この繰り返しにより、元金のみで投資を行うのに比べ、効率的に資産を増やせるでしょう。

ドルコスト平均法のメリット

定期的に決まった金額を投資し続けるドルコスト平均法により、時間を味方につけた資産運用ができます。初心者でも、一度に大きな金額をまとめて投資するよりリスクを抑えながら投資ができる、取り組みやすい投資の方法です。

大きな損失の可能性を軽減

定期的に同じ金額だけ金融商品を買い増すドルコスト平均法では、どんなときも投資する金額は一定のため、価格が安いときは金融商品を多く購入でき、価格が高いときは買える量が少なくなるのが特徴です。

投資期間全体を通して見ると、購入価格を平準化できるため、一括で大きな金額を投資するより価格変動によるリスクを抑え、大きな損失が発生することを軽減できます。

初心者でも挑戦しやすい

投資について勉強を始めたばかりの初心者にとって、購入や売却のタイミングを見計らうのは難しい判断です。ドルコスト平均法であれば、「いくら以上になったら売ろう」「価格が下がったらどうしよう」と日々の値動きに一喜一憂することなく取り組めます。

相場の状況によっては、冷静な判断が難しい局面もあるでしょう。そのようなときも、ドルコスト平均法であれば、特定の銘柄を決めた金額分だけ淡々と購入していけます。

購入する商品や毎月の積立額さえ決めれば、自動的に購入できる設定も可能です。投資を自動化できるため、手間がかからない点もメリットといえます。

ドルコスト平均法のデメリット

リスクを低く抑えやすく初心者でも取り組みやすい点がメリットのドルコスト平均法には、デメリットもあります。短期間では利益が出にくく、購入するたびに手数料がかかるため、始めて間もない頃はメリットを実感しにくいでしょう。

リスクを低く抑えやすく初心者でも取り組みやすい点がメリットのドルコスト平均法には、デメリットもあります。短期間では利益が出にくく、購入するたびに手数料がかかるため、始めて間もない頃はメリットを実感しにくいでしょう。

短期間で大きな利益を得るには不向き

ドルコスト平均法を用いた投資は、10~20年といった長期運用でコツコツ資産形成する方法です。元手の100万円を来月までに増やしたいというような、短期で成果を出したい人には向いていません。

また投資の基本的な考え方として、リターンの大きさはリスクの大きさに比例します。リスクを低く抑えられるのが魅力のドルコスト平均法では、期待できるリターンの範囲も小さいです。

ハイリスク・ハイリターンの投資をしたい人には不向きな方法といえます。

投資する金融商品によっては手数料がかかる

金融商品の中には、購入のたびに手数料がかかるものもあります。この場合手数料を抑えようと思ったら、資金を一度に投資する方がよいでしょう。

例えば1万円ずつ10回に分けてドルコスト平均法を用い投資すると、10万円を一度に投資するときの10倍も手数料がかかってしまいます。どれだけ手数料がかかるかは、金融商品を購入する金融機関により異なるため、事前に確認しておくと安心です。

初心者向けドルコスト平均法を実践する方法

投資初心者がドルコスト平均法を実践するなら、できるだけコストを抑えやすい方法がよいでしょう。非課税口座の『つみたてNISA』や、掛け金も利益も受け取り時にも税制優遇を受けられる『iDeCo』を利用するのがおすすめです。

年40万円まで「つみたてNISA」

つみたてNISAを利用すれば、年間40万円までを上限に最長20年間『非課税』で積立投資に取り組めます。通常であれば投資で得た利益には課税されますが、つみたてNISAの口座を利用すれば、利益が出ても税金の負担がありません。

対象商品のラインアップが投資初心者に向いているのも特徴です。投資対象が長期の積み立て・分散投資に適した『公募株式投資信託』と『上場株式投資信託(ETF)』のみで、販売手数料がゼロ(ノーロード)、信託報酬は一定水準以下と、どれを選んでも手数料が安く設定されています。

分配の頻度が低い商品ばかりのため、利益が再投資され複利効果を得やすいのもうれしい点です。

※なお、2024年1月から新NISA制度が始まり、「つみたてNISA」の名称は「つみたて投資枠」へ、非課税の年間投資上限額が年120万円となり、非課税保有期間も無期限となりました。

老後資金作りに「iDeCo」

税制優遇がより充実しているのはiDeCoです。掛け金は全額所得控除され、運用益は非課税になり、給付時は公的年金等控除もしくは退職所得控除が適用されます。節税しながら資産運用できる方法といえるでしょう。

ただし、運用した資金を受け取れるのは『60歳』以降です。それ以前の受け取りは原則できないため、老後資金作り専用の制度といえます。

「トラノコ」なら気軽に積立投資が可能

手軽に積立投資を実践するなら、投資アプリの『トラノコ』もおすすめです。少額から投資を始められるため、まとまった資金がない人でも気軽に積立投資にチャレンジできます。

毎月同じ金額を投資するように設定することで、簡単にドルコスト平均法での投資が可能になります。

おつりでコツコツ投資できる

トラノコは、毎月同額の「積み立て投資」の他、「おつり投資」や「ポイント投資」など、自分のスタイルで投資ができる生活に密着した資産形成アプリです。世界中の資産に分散投資している3種類のファンドが投資先として用意されています。

月額390円の利用料がかかりますが、最初の3カ月は無料で使え、また、投資資金として利用できるポイントを様々な方法でもらえる機能もあるため、まずは使いやすさを試すのがおすすめです。

ポイント投資なら現金が減るリスクはゼロ

nanacoポイントやANAマイルなど対象のポイントを貯めている人なら、ポイント投資も可能です。貯めたポイントのみで投資できるため、万が一損失が出たとしても現金が減ることはありません。

投資を始めてみたいけれど、現金が減るリスクを避けたいと考えているなら、まずはポイント投資から始めるとよいでしょう。

まとめ

投資初心者でも始めやすい投資の方法にドルコスト平均法があります。定期的に同じ金額だけ金融商品を買い増していく資産運用の方法です。

一度に大きな資金を投資すると、高値のタイミングで購入し大きな損失リスクを抱える恐れがあります。少しずつ定期的に購入していけば、同じ金融商品を高値のときには少なく、安値のときには多く買えるため、コストもリスクも抑えられます。

購入する商品や金額を設定すれば、投資を自動化できる手間のなさもポイントです。より低コストでドルコスト平均法を実践するなら、節税につながるつみたてNISAやiDeCoを利用するとよいでしょう。

手軽に楽しく積立投資ができるトラノコもおすすめです。