学生アルバイトが扶養内で働く方法は?損しない収入・年収の壁をわかりやすく解説

公開日: 最終更新日:

学生がアルバイトをする場合、親から「扶養内で働いてほしい」と言われるかもしれません。扶養を外れると親の税金が高くなったり、自身の収入に税金がかかったりする可能性があります。これからアルバイトを始めるなら、損しない収入・働き方を知っておくことが大切です。

この記事では、扶養の仕組みや学生アルバイトが扶養内で働く方法、年収の基準を紹介します。

コンテンツ

そもそも扶養内で働くとは?

扶養とは、1人で生計を立てるのが難しい人を養うことです。扶養する人を扶養者、扶養される人を被扶養者といいます。家計を支えている人がその配偶者や子ども、高齢の両親を扶養しているケースが一般的です。

そして、「扶養内で働く」とは、家族の扶養に入りながら一定以下の収入で働くことを指します。扶養には、「税制上の扶養」と「社会保険の扶養」の2つがあります。

税制上の扶養

税制上の扶養とは、一定の条件を満たすと、扶養者の税負担が軽減される仕組みです。扶養者は、扶養控除や配偶者控除などの所得控除を受けられます。

所得控除とは、税金計算の際に所得(収入-必要経費)から一定額を差し引くことができる制度です。課税対象となる所得が下がるので、所得税や住民税の負担が軽減されます。

社会保険の扶養

社会保険の扶養とは、扶養者の社会保険に加入することです。被扶養者は、社会保険料を負担することなく健康保険や国民年金に加入できます。

子どもが親の勤務先の社会保険に加入する場合は、健康保険のみが対象です。20歳以上であれば、国民年金保険料を納付しなくてはなりません。

なお、自営業者などが加入する国民健康保険の場合、健康保険とは異なり扶養という考え方がありません。そのため、自営業者は子どもの保険料も負担する必要があります。

関連記事:扶養内で働ける年収はいくらまで?年収の壁や扶養に入るメリット・デメリットをわかりやすく解説

学生アルバイトが扶養内で働くなら「年収103万円以下」が基準

学生アルバイトが親の扶養に入りながら働くなら、「年収103万円以下」が基準になります。年間(1~12月)で103万円以下なので、月によって収入にばらつきがあっても構いません。

月単位で考えると、月収8万5,000円程度が目安です。時給1,200円で1日4時間のアルバイトの場合、月収8万5,000円を得るには週4~5日働く必要があります。アルバイトの応募先で、面接の際に「扶養内で働きたい」と伝えてもよいでしょう。

年収103万円以下なら所得税はかからない

学生アルバイトが年収103万円以下で働く場合、次の所得控除が適用されるため、自身の収入に所得税はかかりません。

- 給与所得控除55万円

- 基礎控除48万円

※合計103万円

給与収入が103万円までなら所得がゼロになるので、所得税を払わずに済みます。

なお、住民税は年収100万円程度(未成年者は年収203万円程度)で発生する自治体が多いです。年収を103万円以下に抑えても、住民税の納税通知書が届く可能性があります。詳しくは、お住いの自治体にご確認ください。

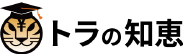

給与所得控除とは

給与所得控除とは、1年間の給与収入に応じて適用される所得控除です。

自営業者は税金計算の際に、事業でかかった経費を計上できます。しかし、会社員やアルバイトなど給与を受け取っている人は基本的に経費を計上できないため、給与所得控除が設けられています。給与所得控除額は以下の通りです。

アルバイトの収入が年162万5,000円以下の場合、給与所得控除額は55万円となります。

基礎控除とは

基礎控除とは、税金計算の際に適用される所得控除の1つです。納税者本人の合計所得金額が2,400万円以下であれば、一律48万円を所得から控除できます。学生アルバイトでも基礎控除は受けられます。

扶養控除で親の税負担が軽減される

年収を103万円以下に抑えて扶養内で働くことは、扶養者である親の税負担が軽減されるのもメリットです。親に扶養控除が適用されるため、所得金額が下がって税金が安くなります。

扶養控除とは

扶養控除とは、納税者に所得税法上の控除対象扶養親族がいる場合に受けられる所得控除です。扶養親族は、その年の12月31日現在で次の4つすべてに当てはまる人を指します。

- 配偶者以外の親族

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下(給与収入103万円以下)

- 青色申告者の事業専従者としてその年に一度も給与の支払いを受けていない、または白色申告者の事業専従者でない

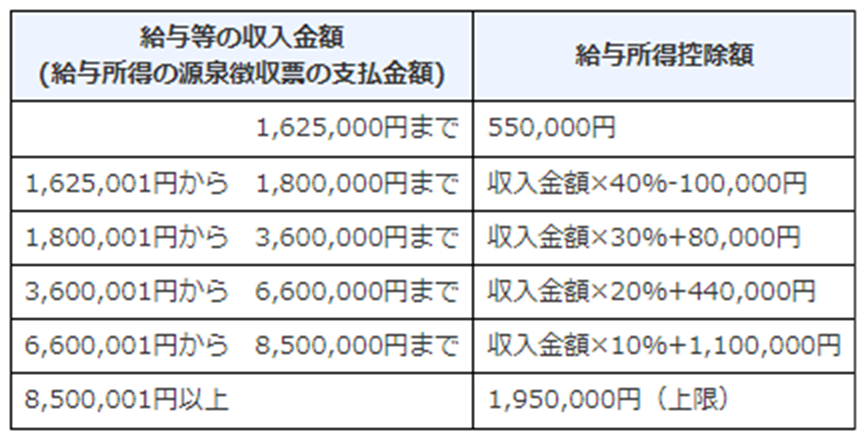

扶養控除額は、扶養親族の年齢や同居の有無などに応じて次のように定められています。

控除対象扶養親族とは、その年の12月31日現在で16歳以上の扶養親族です。控除対象扶養親族のうち、その年の12月31日現在で19歳以上23歳未満の人は特定扶養親族、70歳以上の人は老人扶養親族に該当します。

学生アルバイトで年収103万円を超えるとどうなる?

学生アルバイトが年収103万円を超えて働くと、次のような影響が生じます。

親の税金が高くなる

19歳以上23歳未満の子ども(特定扶養親族)を扶養している親は、63万円の扶養控除を受けられます。しかし、子どもがアルバイトで年収103万円を超えると扶養控除の対象外となるため、親の税金が高くなってしまいます。

仮に親の所得税率が10%とすると、所得税は約6.3万円(63万円×10%)高くなります。さらに住民税(一律10%)は扶養控除45万円(特定扶養親族の場合)を所得から控除できなくなり、税額が約4.5万円(45万円×10%)高くなります。所得税と住民税の合計で、年間約10.8万円の負担増です。

バイト代に所得税がかかる

年収が103万円を超えると、バイト代に所得税がかかります。税金がかかる分、年収ほど手取り額が増えない点に注意が必要です。

学生アルバイトは、次の3つすべての要件を満たすと勤労学生控除(控除額27万円)を受けられます。

- 給与所得など勤労による所得がある

- 合計所得金額が75万円以下で、かつ勤労による所得以外の所得が10万円以下

- 特定の学校の学生、生徒である

勤労学生控除が適用されると、年収130万円までは所得税がかかりません。「給与所得控除55万円、基礎控除48万円、勤労学生控除27万円(合計130万円)」により、所得がゼロになるからです。

なお、勤労学生控除が適用されても、年収が103万円を超えると扶養から外れるため、親の税金が高くなるのは変わりません。

年収130万円以上で社会保険料がかかる

アルバイトの年収が130万円以上になると、親の社会保険の扶養から外れるため、社会保険料もかかってきます。アルバイト先の健康保険、または住所地のある自治体の国民健康保険に加入し、自身で社会保険料を負担する必要があります。

学生がバイト代で投資を始めるなら「トラノコ」がおすすめ

「アルバイトを始めたら、バイト代を使って投資に挑戦したい」と思う人もいるでしょう。初めて投資に取り組むなら、投資アプリの「トラノコ」がおすすめです。

トラノコなら、3つのファンドから選ぶだけで本格的な国際分散投資ができます。毎月同じ金額を購入する「定額積み立て」に加えて、おつりやポイント、マイルで投資ができるサービスもあるので、自分のペースで楽しく投資を続けられるでしょう。

23歳までの学生なら「トラノコ学割」で月額利用料が無料

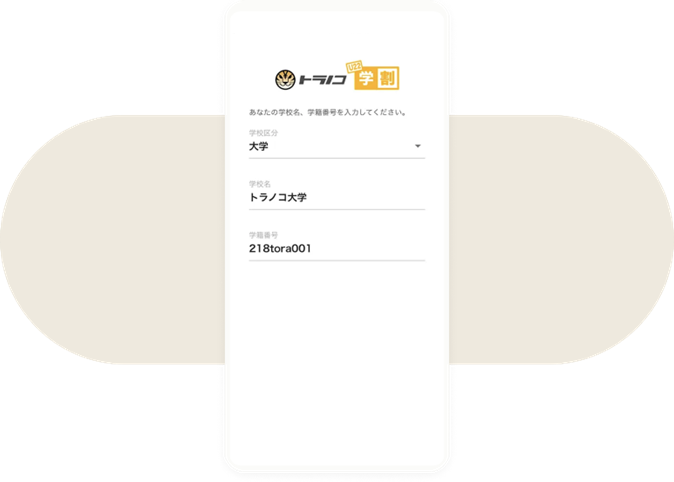

トラノコでは、「学生のみなさんにこそ、投資を始めてほしい」という思いから「トラノコ学割」を提供しています。学生なら、23歳になるまでずっと月額利用料が無料です。手続きはアプリに学校名と学生番号を入力するだけで、簡単に適用されます。

関連記事:大学生からの投資はメリットが多い!基本を押さえて初めての投資にチャレンジ

学生から投資を始めれば、毎月の投資額は少額でも、社会に出るまでに十分な資産を作ることが可能です。

まとめ

学生アルバイトが親の扶養内で働くなら、「年収103万円以下」が基準です。親の扶養を外れると、親の税金が高くなるうえに、自身も税金や社会保険料がかかります。特別な事情がなければ、年収103万円以下で働くのが無難です。アルバイトで損をしないためにも、扶養の仕組みを理解しておきましょう。